연말정산은 해마다 하지만 어려운 게 사실입니다. 특히, 직장인 분들께서 어려워하시는 게 근로소득공제와 근로소득 세액공제 차이점을 헷갈리는 경우가 많습니다. 이번 포스팅에서는 근로소득공제와 근로소득 세액공제의 차이점에 대해서 설명드리겠습니다.

연말정산 인적공제에 관한 포스팅도 있으니 참고하시길 바랍니다.

연말정산 인적 공제 총 정리-부모님, 자녀, 형제 자매

연말정산 부분에서 많은 사람들이 인적공제에 대해서 헷갈려하십니다. 자녀, 부모님, 형제 자매등 조건이 조금씩 다르고 본인이 해당하는지 고민이 많으실겁니다. 이번 포스팅에서는 연말정산

moneyhouse.co.kr

근로소득공제

근로소득에서 통상적으로 소요된 것으로 예상되는 표준금액을 정하여 공제하는 방식으로 직장인 급여액의 구간에 따라 공제비율을 차등적용됩니다.

▶ 총급여액 - 근로소득공제금액 = 근로소득금액

총급여액이 적을수록 근로소득공제비율이 높아집니다. 위 표를 보시면 500만 원 이하 구간은 70%부터 1억 원 초과 구간은 2%를 공제해주는 걸 알 수 있습니다. 근로소득공제 계산 방법에 대해 예시를 들어 설명드리겠습니다.

연봉 1,500만원 근로자

연봉이 1,500만원 근로자인 경우 500만 원 까지는 70%, 500만 원 초과 1500만 원 이하는 40%를 공제받습니다.

▶ (500만원 × 70%) + (1,000만 원 ×

연봉 1,500만 원 근로자는 750만 원이 근로소득공제 해당되고 나머지 750만 원만 과세 대상이 됩니다.

연봉 4,500만 원 근로자

연봉 4,500만 원 근로자인 경우 750만 원 + 1,500만 원을 초과하는 금액에 15% 적용을 받습니다.

▶ 750만 원 + (3,000만 원 × 15%) = 1,200만 원

연봉 4,500만 원 근로자는 1,200만 원이 공제되고 나머지 3,3000만 원만 과세대상이 됩니다.

근로소득세액공제

근로소득 세액공제는 근로소득에 대해서 별도의 신청 없이도 자동적용 되는 점에서는 근로소득공제와 비슷합니다. 하지만 근로세액공제는 세액 계산을 한 뒤 공제가 되지만, 근로소득공제는 근로소득 금액 계산 시 바로 차감된다는 점에서 차이점이 있습니다.

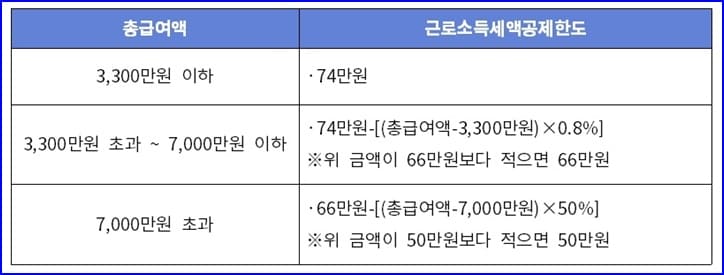

근로소득세액공제는 총급여액에 따라 전체 세금에서 적게는 50만 원, 많게는 74만 원 한도로 추가 공제가 됩니다.

근로소득세액공제

▶ 거주자의 근로소득에 대한 종합소득산출세액에서 공제

근로소득세액공제한도

▶ 세액공제한도 50만원 ~ 74만 원

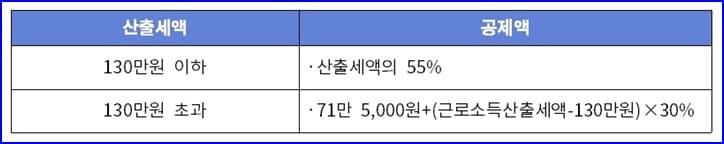

근로소득 세액공제를 구하시려면 먼저, 종합소득 과세표준에서 산출세액을 구한 뒤, 130만 원 이하로 나온 사람은 산출세액의 55%를 계산하고, 초과인 사람은 71만 5천 원+ (근로소득 산출세액-130만 원) × 30%로 계산하면 됩니다. 단, 세액공제가 높더라도 세액공제 한도만큼만 받을 수 있다는 걸 아셔야 합니다.

연봉 3,600만 원인 근로자 두 사람이 있으며, 산출세액이 각각 130만 원과 150만 원이라고 가정하고 근로소득세액공제를 설명드리겠습니다.

A근로자 = 연봉 3,600만 원, 산출세액 130만 원

- 근로소득 세액공제: 130만 원 × 55% = 71만 5,000원

- 근로소득 세액공제 한도: 74만 원 - (3,600만 원 - 3,300만 원) × 0.008 = 71만 6,000원

A 근로자는 근로소득 세액공제 한도가 71만 6,000원이며, 실제로 나온 금액은 71만 5,000원입니다. 그래서 한도를 넘지 않기 때문에 71만 5,000원을 모두 받을 수 있습니다.

B근로자 = 연봉 3,600만 원, 산출세액 150만 원

- 근로소득세액공제: 715000원 + (산출세액 150만 원 - 130만 원 × 30%) = 77만 5,000원

- 근로소득 세액공제 한도: 74만 원 - (3,600만 원 - 3,300만 원) × 0.008 = 71만 6,000원

B 근로자는 세액공제계산 시 77만 5,000원을 받아야 하지만 한도 액이 71만 6,000원으로 71만 6,000원까지만 공제받을 수 있습니다.