많은 사람들이 제2의 현금흐름을 만들기 위해 본업 직장 생활 외에 부업을 하고 계십니다. 이에 따라 연말정산 방법 역시 달라집니다. 이번 포스팅에서는 N잡러, 프리랜서 연말정산 방법에 대해서 설명드리겠습니다.

연말정산 근로소득공제와 근로소득세액 공제 차이점에 관한 포스팅도 있으니 참고하시길 바랍니다.

연말정산 근로소득공제 근로소득세액공제 차이점

연말정산은 해마다 하지만 어려운 게 사실입니다. 특히, 직장인 분들께서 어려워하시는 게 근로소득공제와 근로소득 세액공제 차이점을 헷갈리는 경우가 많습니다. 이번 포스팅에서는 근로소

moneyhouse.co.kr

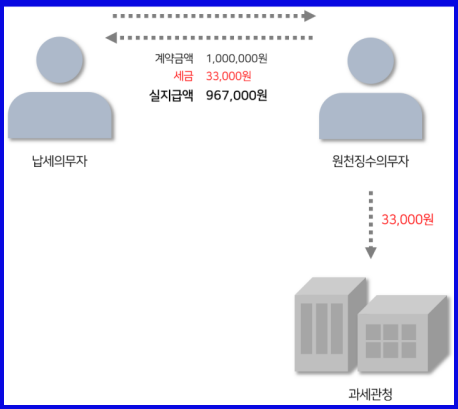

원천징수

모든 사람은 소득에 대해서 소득세를 납부해야 할 의무가 있습니다. 해당 근로자의 소득을 사업자가 근로자의 급여에서 먼저 제한 후 국가에 대신 납부하는 제도를 의미합니다. 이렇게 소득세를 징수하는 방법 을 '원천징수'라고 합니다.

프리랜서 세금 계산

프리랜서에게는 급여 또는 아르바이트비를 지급할 때는 3.3%를 적용하는 이유는 사업소득자이기 때문입니다. 사업소득자는 '용역을 계속적으로 공급하는 사람'을 말합니다. 이 사업소득자에게 소득을 지급할 때는 3.3% 세금을 원천징수해야 합니다.

3.3%를 떼고 준다는 것은 프리랜서 급여를 주는 곳에서 국세청에 'A 씨에게 00만 원 급여를 드렸습니다.'라고 인증하고 경비처리를 받는 것입니다.

프리랜서 활동(강사, 배달 등) 100만원의 소득을 얻을 경우 3.3%인 3만 3,000원을 공제한 뒤, 본인이 실제로 받게 되는 금액은 96만 7,000원이 됩니다.

이때 본인이 이미 세금을 다 납부했다고 생각할 수 있습니다. 하지만 연간 받은 모든 수익을 합쳐 소득세를 따로 계산해야 한다는 점 주의하셔야 합니다. 만약, 이걸 잊고 제때 하지 않으면 신고불성실, 납부불성실 가산세 납부고지서 같은 국세청 우편을 받을 수 있습니다.

유튜브를 해서 정기적인 수입이 생기는 경우 '1인 미디어 콘텐츠 창작자'로 따로 사업 자등록을 해서 종합소득세 신고해야 합니다. 소액이라고 소득세 신고 안 하면 이는 '탈세'에 해당됩니다.

상황별 연말정산 방법

직장인 + 프리랜서 경우

낮에는 직장인, 밤에는 배달라이더, 혹은 주중엔 직장인, 주말에는 강사활동 이런 식으로 월급쟁이이면서 프리랜서인 경우, 마지막으로 직장인이면서 개인 사업을 운영하는 경우 일 때 연말정산은 직장인으로서 회사에서 한 번, 5월 종합소득세 신고 때 한 번 납부해야 합니다. 종합소득세 신고는 국세청 홈택스에서 할 수 있습니다.

직장인 + 직장인 경우

가끔 투잡으로 직장을 두군데에 다니시는 분도 계십니다. 이런 경우에는 각각의 회사에서 연말정산을 따로 하면 됩니다. 단, 인적공제 등 둘 중 한 회사에서만 가능한 항목들에 대해 미리 알고 중복되지 않게 처리하셔야 합니다.

※ 함께 보면 좋은 글

📌연말정산 인적 공제 총 정리-부모님, 자녀, 형제 자매